La economía peruana rebota este año luego de la recesión del 2023, pero esa mejora no se extiende a todos los sectores. Uno de estos es el sistema financiero, en el que los créditos de consumo, más bien, empiezan a contraerse.

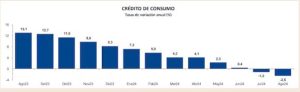

En el segundo trimestre, el PBI creció 3.6% y en julio, 4.5%, según datos del Instituto Nacional de Estadística e Informática (INEI). Pese a estos resultados macroeconómicos positivos, aún no se retoma la senda de mayor financiamiento pues el crédito de consumo registra dos meses consecutivos de reducción.

Así, este tipo de préstamos decreció a un ritmo de 1.2% anual en julio, que se ahondó en agosto (-2.5%), de acuerdo con información del Banco Central de Reserva del Perú (BCRP).

Los préstamos de consumo se expandieron a doble dígito (21.4%) en el 2022, impulsados por un optimismo pos pandemia, aunque comenzaron a desacelerarse el año pasado (8.3%) opacados por escenarios de turbulencia político social y perturbaciones climáticas.

El presidente del BCRP, Julio Velarde, sostuvo recientemente que el problema en este segmento crediticio está en la originación de los préstamo, o sea en la oferta. La morosidad de las personas se incrementó y por eso las entidades están siendo más cuidadosas en el otorgamiento de fondos, señaló.

En tanto, Michela Casassa, CFO de Intercorp Financial Services, indicó en su última reunión con inversionistas para presentar los resultados del grupo, que también hay un problema de demanda pues los clientes no están utilizando algunas líneas de crédito que tienen disponibles, sino que actúan con cautela.

Analistas coinciden con la apreciación de que los deudores están siendo moderados con las obligaciones que aceptan, pues su capacidad de pago aún no se recupera plenamente.

Salarios

Para Víctor Blas, CFO de Financiera Confianza, las principales entidades que financian consumo acumulan elevadas pérdidas a la fecha, situación que las lleva –además de otras medidas– a restringir sus políticas de crédito.

“No hay una recuperación completa en los ingresos reales, siguen por debajo de niveles prepandemia, y la inflación que arrastramos desde el 2022 sigue pegando en los bolsillos del ciudadano”, mencionó. Frente a este panorama, se reduce el apetito por riesgo de las instituciones financieras y optan por limitar su oferta crediticia, acotó.

Asimismo, Yang Chang, catedrático de la Universidad de Piura, argumentó que las provisiones de los bancos han crecido, lo que ocasiona que aunque el margen financiero bruto suba, el margen financiero neto caiga.

“Tienen malos créditos del año pasado con provisiones altas y menos créditos nuevos en volumen con condiciones más estrictas; si no optimizan su cartera, necesitarán más capital para seguir otorgando préstamos y ahora no lo tienen”, expresó.

Castigos

Además, Blas indicó que hay un elevado volumen de créditos castigados en el sistema financiero.

“El castigo de un préstamo es consecuencia de la morosidad del cliente; esto ha deteriorado la calidad de la cartera y muchos bancos están vendiéndola para mitigar el golpe en sus indicadores”, manifestó.

Dicha condición también empuja a las instituciones a ser más estrictas en la aprobación de nuevos financiamientos, señaló. Por ello, algunas han reducido líneas de crédito y la oferta de recursos para libre disponibilidad por parte de las personas, añadió.

Estratos

A su vez, Chang precisó que las entidades financieras restringen el financiamiento por segmentos socioeconómicos y montos. Los que suelen tomar préstamos de consumo son los estratos de menores recursos (C, D y E), que a la vez son los más perjudicados por el entorno económico adverso, y ante los cuales los prestamistas son más cuidadosos en la evaluación crediticia, dijo.

Aún no se percibe una recuperación de estos préstamos, pues hay un rezago de entre tres y seis meses para que la reactivación económica tenga impacto positivo en el financiamiento, sostuvo Chang.

Campaña de fin de año no revertiría la tendencia

Los especialistas se muestran ligeramente optimistas frente a la campaña del último trimestre del año. Si bien hay estacionalidad en estos meses, solo permitiría atenuar la tendencia de contracción seguida por los créditos de consumo, dijo Víctor Blas, de Financiera Confianza.

“No esperamos un repunte en estos préstamos; el nivel de empleo y salarios aún no mejoran y eso no favorece al perfil de riesgo del deudor ni su capacidad de pago”, expresó.

Para Yang Chang, de la Universidad de Piura, en los últimos meses de este 2024 se podría desacelerar la caída de los préstamos de consumo, pero difícilmente se vería un cambio de pendiente.

Si el contexto es muy bueno podrían tocar un piso, pero en el escenario base se prevé que ya no decrezca como antes”, estimó.

No obstante, los analistas anticipan buenos vientos para el 2025, en línea con la mejor perspectiva para la actividad económica, la reducción de precios y mejora en el mercado laboral.

Fuente : Diario Gstión