El dólar alcanzó su nivel más fuerte en un año tras la victoria electoral de Donald Trump, lo que provocó un fuerte aumento de los rendimientos de los bonos del Tesoro ante la especulación de que sus políticas mantendrían elevadas las tasas de interés estadounidenses.

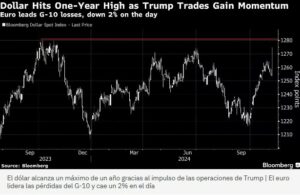

La moneda se fortaleció frente a todas sus principales contrapartes, en tanto el aumento de los rendimientos de los bonos prometía atraer efectivo a Estados Unidos. El índice Bloomberg Dollar Spot subió hasta un 1.7%, el máximo en cuatro años, y alcanzó su mayor nivel desde noviembre de 2023 antes de que el movimiento se suavizara.

Aunque Trump ha abogado por un dólar más débil, los inversionistas creen que sus políticas avivarán la inflación y ralentizarán el ritmo de los recortes de tasas de la Reserva Federal, lo que en última instancia impulsará la moneda.

Durante la campaña, Trump prometió recortar los impuestos y aplicar grandes aranceles a las importaciones, lo que perjudicará las divisas de algunos de los principales socios comerciales de Estados Unidos.

El euro fue la divisa del G10 con peor desempeño, con una caída de hasta el 2.1%, por el temor a que los aranceles comerciales perjudiquen el crecimiento europeo. El yen y el franco suizo se debilitaron al menos un 1%, mientras que las pérdidas del peso mexicano alcanzaron la marca del 3%. Los rendimientos de referencia del Tesoro a 10 años subieron hasta 19 puntos básicos al 4.47%.

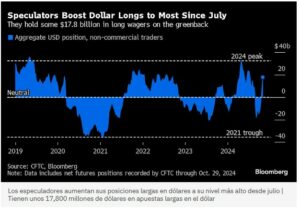

El repunte de la divisa estadounidense se debió a una venta masiva de bonos en el mercado ante la opinión de que el aumento de los aranceles avivaría las presiones sobre los precios y llevaría a un ritmo menos agresivo de recortes de tasas por parte de la Reserva Federal.

Los mercados están descontando un total de 91 puntos básicos de flexibilización para junio, por debajo de los 150 puntos básicos que proyectaban hace poco más de un mes.

“El plan de Trump sobre aranceles e impuestos debería traducirse en una mayor inflación y mayores déficits, y eso debería significar tasas más altas a largo plazo”, dijo Priya Misra, gestora de carteras de JPMorgan Investment Management.

El tema clave ahora es si los republicanos terminan con la “trifecta”, es decir, una situación en la que obtienen el control del Senado, la Cámara de Representantes y la Casa Blanca.

“Eso es realmente lo que estamos observando, la composición del Congreso, porque eso tendrá implicaciones directas para las divisas y las tasas”, dijo Laura Cooper, jefa de macrocrédito y estratega de inversión global de Nuveen. En el caso de una llamada barrida roja, “estamos viendo empinamientos de la curva, probablemente también debido a esa apuesta por el dólar”.

Fuente : Diario Gestión